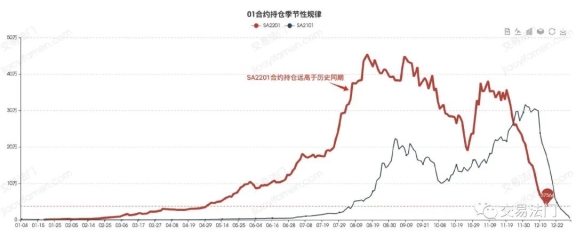

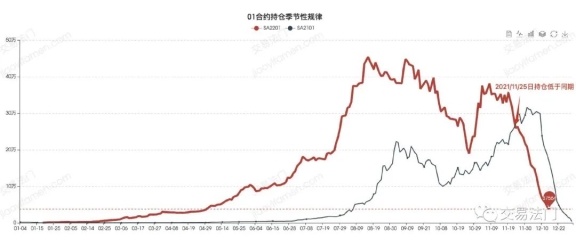

炭黑产业网据交易法门讯:当一个品种的某个合约处于高持仓状态,可以确定的是多空分歧巨大,所以大量资金涌入,而SA2201合约就是这样一个合约,多空之间的分歧也可以理解。

SA2201历史同期高持仓

多头看重供需缺口,做的是驱动,关于供需缺口的问题,我们在后面进行简单的分析,当然,除了做供需驱动逻辑之外,可能还包含着对手盘逻辑,因为盘面持仓巨大,空头一定超卖,到最后可能给盘面多头逼仓的机会。

空头看重利润,做的是估值,上游碱厂利润太高了,下游玻璃厂利润受到挤压,尤其是天然气制玻璃都被干到了不赚钱,再加上地产的问题导致玻璃需求无法释放,有可能会出现某些生产线冷修,这就导致纯碱的高利润不可持续。

多空的博弈非常激烈,SA2201与同期相比一直处于高持仓水平,直到2021年11月25日,SA2201开始突然持仓大幅下降,低于往年同期持仓水平,这里面暗示了一个主动减仓的行为,如果空头跑路主动减仓,那么盘面一定是上涨的,空头就输了,容易被多头逮住进行逼仓;如果多头跑路主动减仓,那么盘面可能就是下跌的,多头输了,后面一定是现货下跌来修复基差。

SA2201加速减仓阶段

所以,我们去看大矛盾最终朝着哪个方向去化解,大矛盾是指持仓高于历史同期,化解时间是指持仓恢复到历史同期水平甚至低于历史同期水平,结果就是在化解的那个时间,盘面的趋势是上涨还是下跌。

从最终结果来看,SA2201还是下来一波了,而且后面持仓下降非常快,单纯从盘面来看,我觉得空头还是占据上风的,为什么盘面上多头会输呢?难道是供需基本面不支持它上涨吗?

其实,盘面立足于基本面,但又高于基本面。做期货,不是说一定要坚持自己的,而是要坚持正确的,如果你认为自己是对的,那么为什么你的持仓一直是亏损的呢?所以,我一直强调做期货要实事求是,内不欺己,不是说坚持自己的,而是要坚持正确的,如果你是对的,你的持仓一定会很快就是盈利的,而不是一直亏损的。如果说,基本面分析是用来赚大钱的,那么,技术分析就是用来保命的。我并不排斥基本面分析或者技术分析,关键看你怎么用。

2

供需缺口

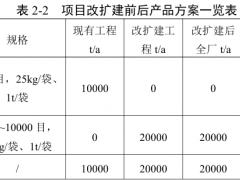

首先,浮法玻璃17.5万吨日熔量+光伏4万吨日熔量,一共21.5万吨,每天消耗重碱21.5*0.2=4.3万吨,一周消耗重碱30.1万吨。重碱和轻碱比例各占50%,玻璃厂安全库存是30天,这些是目前我们可以确定的基础数据。

其次,我们看一下10月中旬纯碱产业链的库存分布:碱厂重碱库存15万吨,交割库库存80万吨,玻璃厂库存237万吨,当时玻璃厂原料库存可用天数55天。整个产业链重碱库存(碱厂+社库+终端)一共332万吨。

然后,到了12月初的时候,我们再来看一下产业链库存分布:碱厂重碱库存63万吨,交割库库存22万吨,玻璃厂库存159万吨,可用天数是37天。整个产业链重碱库存一共是244万吨。

接下来,我们再来看从10月中旬到12月初,这6周里面整个产业链库存的变化:碱厂累库48万吨,交割库去库58万吨,玻璃厂去库78万吨,玻璃厂可用天数下降18天,整个产业链总共去库88万吨。

有了这些数据,我们可以计算出平均每周的库存变化情况:碱厂平均每周累库8万吨,交割库平均每周去库10万吨,玻璃厂每周消耗重碱库存13万吨,玻璃厂原料库存可用天数平均每周下降3天,整个产业链平均每周净去库15万吨重碱库存。

纯碱库存分析法

当我们计算出整个产业链平均每周的库存变化之后,我们再来分析一下,碱厂和玻璃厂会如何去博弈,谁会占据上风,最终结果会如何?我们可以做一个简单的情景假设。

如果玻璃厂和碱厂对抗,老子不拿货, 除非你降价,这个时候玻璃厂只消耗自身可用库存和社会库存,玻璃厂安全库存天数是30天,每天4.3万吨的重碱需求量,那么安全库存就是129万吨,所以玻璃厂重碱库存不能低于129万吨,低于这个库存就被动了,需要补库。

所以,玻璃厂12月初有159万吨库存,其中129万吨是安全库存,那么终端可用只有30万吨,再加上交割库可用22万吨,一共52万吨可用库存。每周整个产业链净去库15万吨,这些库存只能维持3.5周,也就是说,从12月初开始,主要碱厂坚持不降价,玻璃厂把22万吨交割库库存消耗掉,自身只剩下129万吨安全库存,就容易慌了,就得补库,那时候你去找碱厂拿货,碱厂就可以顺利实现挺价去库存甚至涨价去库存。

如果玻璃厂和碱厂不发生冲突,都一条产业链的,大家谁也别为难谁,我去拿货,你也降降价,这个时候玻璃厂可以消耗自身可用库存+社会库存+碱厂库存,即30+22+63万吨,总可用库存115万吨,每周去库15万吨,可以用7.7周,也就说7.7周之后,纯碱就可以有可能出现供不应求了。

如果玻璃厂最后玩命了,安全库存也消耗,那么玻璃厂可以消耗的库存就是整个产业链的库存:自身库存+社会库存+碱厂库存=159+22+63-244万吨,每周去库15万吨,可用16.3周,也就是16.3周之后,天下无碱,玻璃厂你怎么办?

情景分析法

从上面的分析来看,对于SA2201合约来说,只要碱厂能够坚持3.5周,社库消耗殆尽,玻璃厂可用库存消耗殆尽,必须要补库,碱厂就可以顺利解决自身累库压力,毕竟今年碱厂盈利不错,现金流也很好,挺一下问题也不大,到时候玻璃厂去拿货,贸易商去补库,碱厂就可以顺利实现挺价甚至涨价去库存,再一次在产业链上下游的博弈中取得胜利。

从长远来看的话,纯碱是存在供需缺口的,当玻璃厂无论什么价格都从纯碱拿货的话,同时又要确保安全库存,那么可能还需要7.7周,玻璃厂的库存就逼近安全库存了,更狠的话,玻璃厂最后开始消耗自身安全库存了,最多也只能支撑到16.3周。

但需要注意的是,我们上面的分析并没有考虑玻璃厂的冷修,如果玻璃的终端需求起不来,给不出利润,上游的纯碱还有供需缺口争夺产业链利润,必然导致玻璃的利润受到挤压,最终玻璃厂化解这种困境的方式,最有可能的就是生产线冷修,降低纯碱的需求,从而使得重碱的日消耗量下降,安全库存天数上升,这种情况下,对于纯碱的需求是不利的。

正所谓光脚的不怕穿鞋的,如果真到那一步,做出让步的一定是上游碱厂,这是天道,天之道,损有余以补不足,不然,玻璃厂就没办法干了,没有终端需求,生产线还不能停,利润还没有,那只能把生产出来卖不出的玻璃砸碎了,继续扔炉子里再熔,而碱厂名义上有较高的库存价值,但是这种库存价值不能变为现金利润,也是没意义的,玻璃厂跟你拼命的时候,你的库存价值一定会大幅贬值,到手的现金利润一定远低于库存价值。

所以,对于碱厂来说,反正我现货利润比较不错,稍微降降价卖,可以把较高的现货利润兑现掉,把钱拿到手才是硬道理,所以,碱厂现货降价在这种博弈的格局之下是迟早的事情,无非是什么时候降以及降多少的问题。如果是为了逼仓SA2201的空头,那么一定会挺到交割之后,不让空头有低价拿货的机会,要不你就砍仓认输。

但实际情况却不是如此,碱厂还是降价了,后面大概率玻璃厂会补库的,从结果来看,我认为碱厂这一轮是输了,因为它是降价去库存的,不降价之前,库存价值很大,降价去库之后,兑现的现金价值很少,同时剩余的库存也贬值了,这个就是结果。

3

索罗斯攻击法

由于下游玻璃从3000多一路跌下来了,玻璃的利润首先被打掉了,而纯碱价格却比较坚挺,从供需缺口的角度来讲,多头坚定做多纯碱,从产业链利润分配的角度来讲,空头坚定做空纯碱。由于纯碱期货处于贴水状态,SA2201合约持仓非常高,到时候会如何收场呢?

多头当然是希望碱厂继续挺价,现货不跌,中下游手里库存不断消耗,盘面的空头铁定是没有货交割的,要么你认输砍仓出局,赚盘面对手盘的钱,要么你高价拿货去交盘面,我赚现货挺价涨价去库存的钱。所以,从碱厂的现金流情况、中下游的库存情况以及距离交割时间三个角度来看,碱厂似乎不至于在关键时刻挺不住的,毕竟挺了那么久,到最后放弃了有点可惜。

空头认为玻璃终端需求不好,利润被打掉,你纯碱再涨价,整个产业链的价值当中利润都被碱厂占据了,玻璃厂慢慢开始亏损,下游需求不好,上游成本挤压,这不利于健康的产业链发展,玻璃厂一定会采取措施,要么坚决抵制不拿货,要么冷修,逼着碱厂现货降价,所以纯碱现货价格一定会下跌,后面极有可能是现货下跌来修复基差。

从表面上看,多空都有一定道理,盘面从高位跌下来之后,一直在低位震荡,如果多头的逻辑最终胜出,盘面可能会走出一波不错的上涨趋势;如果空头的逻辑最终胜出,盘面则可能走出一波下跌趋势。在这个位置上,盘面可上可下,一直没有选择方向。

所谓索罗斯攻击法,就是当盘面处于可上可下的横盘震荡状态时,某一方突然利用资金、信息或者其他手段发动一波行情,帮助盘面做出方向的选择,从而形成一波趋势性行情。

在多空博弈十分激烈的时候,空头采取了索罗斯攻击法,那就是通过发举报信,举报纯碱协会联合上游厂家挺价,然后说上游利润多么高,下游多么惨,给上游造成心理压力,如果上游坚持不降价,那就容易坐实了空头举报的内容,逼着上游碱厂降价。

至于,那封举报信是真的还是假的,我们无从而知,没有署名,没有按手印,没有盖公章,甚至可能都不是玻璃厂所谓,而是SA2201合约里面被套的空头借着下游玻璃厂的名义去举报的,来了一招借刀杀人,后来又传言国家接受了举报的消息。

此时,纯碱的多头一下子溃败,盘面一下子跌下来了,纯碱厂家也开始降价了,盘面的空头瞬间得以跑出来很多。这是非常典型的操控行情的手法!

类似的情况还出现在红枣上,那就是红枣在减产50%以上的情况收购价格很高,盘面涨到了17000左右震荡,等待旺季需求来兑现下一波行情,有人认为红枣是刚需,又是旺季来临,价格可能会再走一波,直奔2万以上,有人认为红枣不是刚需,过去两年需求不好,今年价格这么高,需求更不会好,供应端减产的逻辑炒得差不多了,后面需求大概率不及预期。

于是,在盘面可上可下的时候,空头的举报信来了,以崔尔庄贸易商的名义举报,举报信到了郑商所、发改委、证监会等部门,盘面又被打下来了,形成一波趋势性行情。盘面也会影响现货和人心的,索罗斯攻击法就是帮助行情点个火,后面市场自然会引起共识,人心自然会发生变化。

同样的情况,还发生在傅海棠做农产品身上,农产品价格处于低位,突然大佬得到消息,某个品种可能会减产,不管真假,资金先进去再说,把盘面拉涨停,市场纷纷在寻找上涨的原因,然后大佬再去调研,调研结果无非两种:第一,真的减产很严重,那盘面就继续拉,同时散播减产消息,让其他跟风盘金来拉;第二,减产没有想的那么严重,那我就平仓走人,因为消息在没有证实或者证伪之前,盘面多空双方都不敢妄动,而大佬能够比别人早一步了解到真实的减产情况,然后即便减产不及预期,别人没发现,他可能发现,然后平仓出来,他也不会有什么损失。

所以,索罗斯获取利润的秘诀是:投资在先,调查在后。提出假设,建立头寸,小试牛刀考验假设,等待市场证明正确与否。若正确则追加头寸,否则及时撤出。有时候确认一个走势相当费时,很可能犹豫不决之际市场已开始逆转。提出假设后立即建立头寸,有助于其抓住最佳投资时机。

显然,纯碱最近的这一波下跌,就是典型的索罗斯攻击法,在此之后,市场会出现一系列连锁反应。后面可想而知的结果就是,纯碱现货一定降价去库存,问题是,玻璃厂补库之后,盘面会反弹吗,会反弹多高,玻璃厂补库之后,如果终端需求没有起色,玻璃厂又要一段时间不去补库了,盘面如果不给出contango结构,那么贸易商也没有投机囤货需求,碱厂库存又没办法往交割库转移,碱厂又是累库了,又要面临高库存压力。

当玻璃厂低价补库之后,又停止一段时间采购,未来再次采购的时候,碱厂还会降价去库存吗?这个就不好说了,得看碱厂的库存压力,如果盘面变成contango结构,纯碱现货价格跌下去,那么贸易商可以采购,然后去抛盘面,即便玻璃厂不去拿货,贸易商也会拿货去做期现,这样玻璃厂慢慢消耗自身可用库存,碱厂实现了库存向交割库库存转移,也可以缓解自身的压力。

4

交易思考

很多做基本面交易的朋友,赚得时候容易大赚,亏得时候也容易大亏。主要是他们没有真正理解盘面,盘面立足于基本面,但又高于基本面。基本面分析是用来赚大钱的,但技术分析是用来保命的。

有些朋友做农产品,去调研了好久,情况非常确定,认为自己掌握了真实的基本面情况,然后基于基本面分析去做多死扛,结果盘面暴跌,他们可能爆仓了,甚至,他们最终为什么亏钱都不知道,答案就在这一句话:盘面立足于基本面,但又高于基本面。

高于基本面的因素有很多,期货做久了,你都知道,除了供需之外,还有什么会影响价格,比赛中你也经常见到裁判吹黑哨,比赛中还有对手采取恶意犯规,总是,还有一些除了基本面之外,你不知道的其他客观存在的东西,在某些时刻确实能够给盘面带来巨大影响,这个时候我们需要尊重盘面,所以我说,技术分析主要是用来保命的。

赚大钱的一定是研究基本面的,但是亏大钱的往往也是研究基本面的,相信很多基本面交易者都有过这些经历,尤其是当你找到确定性机会的时候,重仓干的情况下,我能够给出的建议就是:选品种定方向进攻用基本面分析,但是防守用技术分析。

做期货赚到大钱的人认为,他之所以赚到大钱,是因为他能够坚持自己,这个不完全对,其实,做期货不是说一定要坚持自己的,而是要坚持正确的,如果你是对的,你就坚持自己的,如果你是错的,那你没必要死要面子活受罪,还在那里坚持自己的,你要坚持对的。

所以,我经常问自己一个问题:如果我认为自己是对的,那为什么我的持仓一直是亏损的呢?我是坚持自己的,还是坚持正确的?如果我的持仓一直赚钱,那我就坚持自己的,因为我的持仓告诉我,我是正确的,在这种情况下,要坚持自己!

关于涨价去库存和降价去库存的问题,我们可以看到,当纯碱产能过剩的时候,它当时能够实现涨价去库存,为什么,因为被逼到梁山了,都不赚钱了,库存压力太大了,碱厂高库存,盘面高升水,从供需角度来讲,碱厂是没有议价能力的,只能采取联合挺价,封盘惜售,大家都亏钱,心齐都不卖,然后实现涨价去库存。

但是,现在纯碱逐步面临供需缺口的情况下,最终却落到个降价去库存,为什么,因为下游被逼到梁山了,坚决不拿货,甚至冷修,逼得再狠了,直接玻璃砸了扔炉子里再生产,而碱厂有不错的利润,这个时候心不会齐的,你不降价走货,我降价走货,那你就亏了。

所以,当产业链上下游利润分配合理的时候,我们可以按照正常的思维去理解涨价去库和降价去库,当产业链上游占据了绝大多数利润的情况下,最终极有可能是下游冷修不拿货,逼着上游降价去库存,当产业链下游占据了绝大多数利润的情况下,最终极有可能是上游封盘惜售挺价不卖,逼着实现涨价去库存。

再说一下交易的问题,例如,很多交易者看多的时候,然后会找到自己认为比较低的位置,然后在场内择价等待,等待市场的宣判,结果发现,市场宣判你死刑,当市场选择了一个和你预期相反的方向,并且运行了一段空间,很多纪律不好的交易者,往往手足无措,不知道该止损还是该补仓。

其实,很多时候,我觉得节奏比价格重要,如果你是做节奏的话,就不需要在场内等待,而是空仓在场外等待,那个时候你没有任何压力,心情无比轻松。等了那么久,下手就要狠。我个人觉得,一切你不敢上仓位去做的品种,都没必要去做,要么你没有确定性,要么你觉得空间不大。如果你有确定性,空间又大,你看准了节奏,就要敢于上仓位,真正的盈利机会往往来自那些一进场,就有利润的时候,就是我说的重仓搞起爆点,这个就是择时抓节奏。但前提是,我方向确定,空间也确定,只是一直在场外耐心等待时机而已,盘面时机到了,就是快准狠。这个才是投机的精髓!

择价交易也不是不可以,但前提是你要确定向下的空间没有不那么大,并且你自己的仓位能够扛得住那个空间的亏损,同时,向上的空间要大于向下的空间,即空间上存在非对称性,上面的空间远大于下面的空间。这个是从空间角度来讲。

从时间角度来讲,这个合约必须还得距离交割时间较远,具有一定的时间价值在里面,时间越久,不确定性就越大,当价格空间压缩到很低了,谁知道未来这么长时间会发生哪些事情,但是只要你知道,某件事情一发生,向上的价格弹性和空间远大于向下的价格弹性和空间就可以了。

在这种情况下,你可以去考虑择价在场内等待,而不是择时在场外等待,与此同时,你要知道你等待的是什么,就是赌小概率在连续时间条件下的遍历性,最终会演变成必然事件,当必然事件发生的时候,你想要赚到钱,必须是在场内有头寸,并且头寸数量越多,你获利越大。

5

写在最后

当整个产业链有增量利润的时候,整个产业链利润提升,被终端给接受,然后产业链上下游共同去分配增量利润;当整个产业链没有增量利润,而进入存量利润阶段,整个产业链没有新增利润,终端无法给出更高的利润,然后产业链上下游进入了存量利润争夺阶段。

增量利润,纯碱玻璃各分一点,大家皆大欢喜,相爱;存量利润,纯碱玻璃互抢对方,大家你死我活,相杀!

目前的碱厂和玻璃厂博弈激烈,可能在一定程度上反映了整个产业链增量利润时代的暂时结束,后面可能逐步进入存量利润的再分配阶段。

特别感谢交易法门Pro群的群友们给我提供的补充与帮助,不断丰富和完善我对纯碱玻璃产业链的认识。也希望大家交易顺利,发大财!

更多消息,请关注炭黑产业网。